山东省水泥产业现状分析

添加人:admin 添加时间:2019-10-15 点击量:10559

水泥产业运行现状分析

2.1淄博、临沂、枣庄三市水泥产量规模巨大

2016年,山东省共生产水泥1.6亿吨,全国排名第2,占2016年全国水泥总产量的6.69%。相对于全国水泥产量在2014前连续的增长不同,山东省的水泥产量高峰似乎来得更早一些。早在2006年,山东省的水泥产量已经达到了高峰的1.66亿吨,此后连续两年下跌,跌回到1.39亿吨的水平。随着08经济危机的过去,加上国内宽松的经济政策,导致山东省内对水泥的需求再次连续的上涨,直到2014年再次达到顶峰的1.64亿吨,虽然没有超越2006年的1.66亿吨高峰,但是也相差无几。这段时间内,山东省的水泥年平均增长率约为5%。此后2015和2016年内的走势就和全国相同了,先是2015年大跌,然后再2016年复涨,到2016年山东省生产水泥1.61亿吨,同比增长6.7%。

2016年,全国人均水泥产量为1.74吨/人,山东的人均水泥产能略低于全国平均水平,为1.63吨/人,比全国平均水平低6.15%。从历史数据来看,山东省近10多年来的人口变化幅度并不大,2005年至今累计也就增长了8%,而山东省在这10多年中的水泥却经历了高低峰谷较大的变化,因此人均水平的变化趋势基本和山东水泥总产量变化趋势保持一致,其中最高峰应该是出现在2006年,达到了1.78吨/年,这一年是也山东水泥产量有史以来最高的一年。

图12:山东省2005-2017年水泥产量和同比增速(%)

数据来源:国家统计局,中国水泥研究院

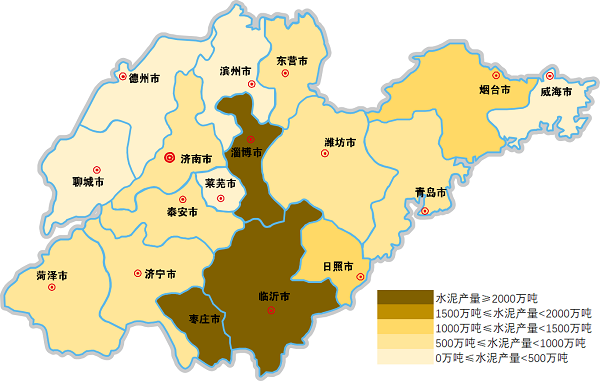

从山东省水泥产量分布图上可以明显的看出山东水泥生产存在着高低分布严重不均衡的特点。根据山东省各地级市统计局公布的数据显示,2016年山东省内水泥产量最高的三个地级市是淄博,枣庄和临沂,三个城市水泥产量都已经超过了2000万吨,其中淄博最高为2538万吨,此三个地级市的水泥总产量占据山东省2016年水泥总产量的42.32%。然而山东其他地级市的水泥产量和这三个城市差距巨大,排名在第二阶梯的烟台,日照,济宁等的水泥产量也仅在千万吨级别,和排名前三的城市差了一倍以上。

从人均上我们能更加明显的看出这其中的差距,淄博和枣庄的人均水泥产量已经超过了5吨,日照人均水泥产量也达到了4吨,但是排名靠后的城市如聊城和青岛,人均水平大约在500公斤到600公斤,人均最高的淄博和人均最低的聊城差了整整10倍。

图13:山东省2016年各地市水泥产量分布图

数据来源:山东统计局,中国水泥研究院

山东省各地市的人均水泥产量在一定程度上实际反映了山东各地市的水泥是水泥输出地还是输入地,这里我们从另外一个指数上来描述山东省各地市的水泥输入输出-水泥供求比(供求比为估计值,为产量比重与固投比重的比值,>1为输出型,<1为输入型)。

从山东省的水泥供求比散点图上可以看出,山东省水泥输出城市有枣庄,淄博,临沂,菏泽,日照和莱芜,其中输出型又可以分为三类,枣庄,淄博和临沂这三个城市是属于输出大市,超过2000万吨的水泥产量向周边地区输出水泥,菏泽日照则属于千万吨级的输出城市,最后是莱芜,虽然莱芜水泥产量不大,但是仍然可以向周边输出一部分水泥。对于输入型城市来说,需求最大的是威海,聊城和青岛,这三个城市虽然水泥产量不大,但是却有着巨大的水泥需求。

图14:2016年山东各地级市水泥供需比散点图

数据来源:山东统计局,中国水泥研究院

2.2 新型干法熟料产能增长放缓,各类规模窑线并存

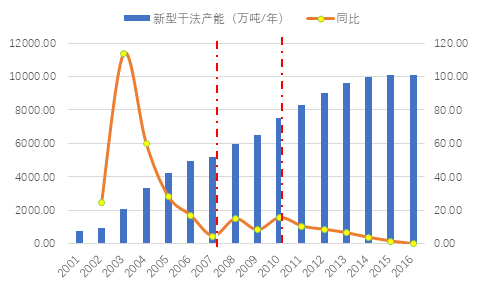

山东省的新型干法熟料产能从2000年初开始起步,根据山东省新型干法熟料产能的增长速度变化我们可以将其分为三个阶段。

第一阶段,从超高速增长回落到低点。我们可以看到在2007年以前,山东省新型干法的增长速度是逐年降低的,它从113.7%的超高速进行回落,虽然是逐年降低,但是这样的超高速增长为山东迅速积累了一定量的新型干法熟料产能。截止2007年底,山东省的新型干法熟料产能已经达到了5200万吨,是2001年末的6倍多。

第二阶段,增速上下波动。从2007年开始到2010年这几年山东省仍然保持着8%到15%的新型干法熟料产能增长,但是却在这一阶段上下波动,时高时低。截止2010年底,山东省的新型干法熟料产能增长到了7500万吨。

第三阶段,增速再次下降。2011年以后,山东省的新增新型干法熟料产能再次进入一个下行通道,呈现出每年2个百分点左右的下降速度。到2016年,山东省的新增新型干法熟料产能已经是0,总产能达到了1.01亿吨。

图15:2001-2016年山东省新型干法熟料产能变化情况

数据来源:中国水泥网,中国水泥研究院

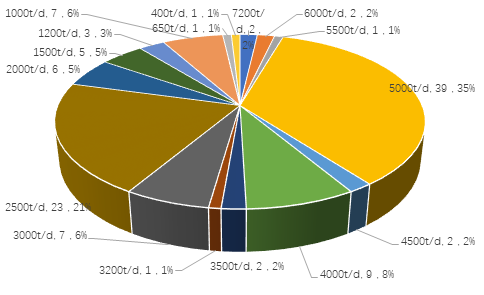

从生产线规模上来看,山东省目前以5000t/d和2500t/d的熟料生产线为主,山东省境内分别拥有5000t/d和2500t/d的熟料生产线39条和23条,合计占所有生产线数量的56%。其次较多的是4000t/d的熟料生产线,总计拥有9条。山东还拥有7200t/d和6000t/d的生产线各2条,5500t/d的生产线1条。除此之外,山东省还拥有较多的小型生产线,2000t/d及2000t/d以下的熟料生产线总计23条,占山东省总熟料生产线数量的21%。

图16:2016年山东省熟料生产线分布情况

数据来源:中国水泥网,中国水泥研究院

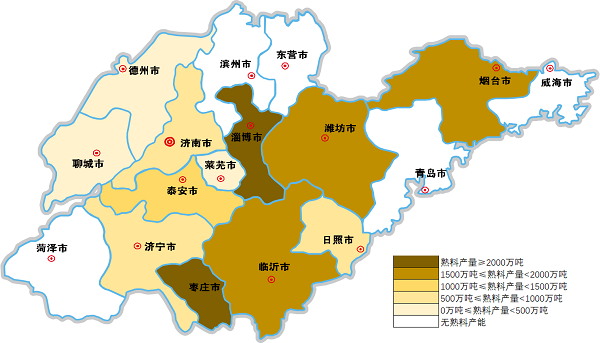

山东省一共拥有11个地级市,其中威海市,青岛市,东营市,滨州市和菏泽市这五个地级市没有熟料生产线,这些城市的熟料主要依赖于从域外购买。从分布规模上看,鲁中南地区集中了山东的主要熟料生产线,也可以说是整个山东的熟料生产基地,其中规模最大的是枣庄市,拥有熟料产能2873万吨/年,超过排名第二的淄博市1624万吨/年产能近1200万吨。此外还有临沂,烟台,潍坊和泰安市的熟料产能也都在千万吨以上。

图17:山东省熟料产能情况分布图

数据来源:中国水泥网,中国水泥研究院

2.3 新增熟料产能停滞,产能利用率回升

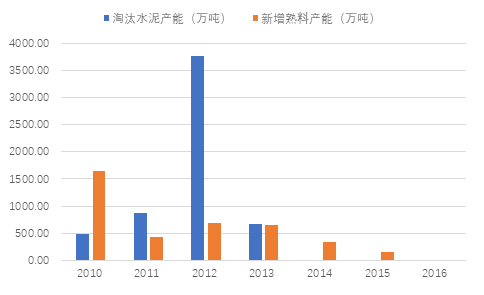

山东省2010年以来累计淘汰落后水泥产能约5784万吨,其中2012年淘汰落后产能幅度最大,2012年淘汰水泥落后产能3755.4万吨,占2010年以来累计淘汰产能的65%。从2014年开始,再未见在山东省公布的淘汰落后产能清单上发现水泥的身影。在淘汰落后产能逐渐停滞的同时,山东省新增水泥熟料产能也开始逐年放缓。根据中国水泥网统计数据显示,2010年山东省2010年新增了1639万吨的水泥产能,此后逐年降到,到2015年至新增了155万吨,也就是一条5000t/d的生产线,2016年这完全没有新增熟料产能。

图18:山东2010-2016淘汰水泥产能和新增熟料产能

数据来源:中国水泥网,中国水泥研究院

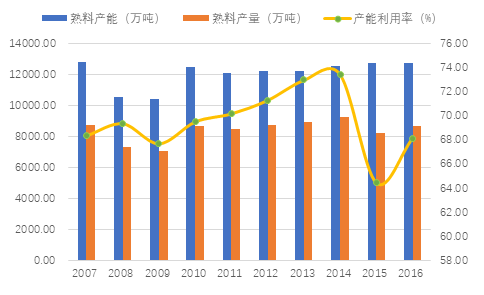

从山东省历年来水泥熟料的产量上来看,山东省的水泥熟料产量在2014年达到有史以来的最高峰9204万吨,但是即使是最高的年产量,其产能利用率也仅仅只有73.41%。从近十来来的熟料产量趋势来看,山东水泥产量呈现出上下波动的趋势,山东熟料曾经在2006年达到过一个小高峰8987万吨,此后因受到全球经济危机冲击,连续三年下降,之后开始逐年恢复,到2014年再次冲上一个高峰。2015和2016年的趋势基本和全国水泥产量趋势一致,先跌再小幅度回暖。

从熟料产能利用率的情况我们能更加清楚地看出山东省目前水泥熟料的生产情况。山东省的熟料产能利用率在2008年达到了一个小高峰69.34%,这也得益于山东省强有力的淘汰落后产能政策,在这年大幅度的淘汰了1400多万吨的落后熟料产能。此后几年随着政府加强淘汰落后产能,严格控制新增产能的增长,产能利用率逐年上升,到2014年山东省的熟料产能利用率到了73.41%的这一阶段最高峰。然而,非常遗憾的是山东熟料产能利用率没有继续上升,随着2015年产量的大幅度下滑,产能利用率一年内跌了9个百分点,幸而2016年产能再次有所攀升,截止2016年末,山东省的熟料产能利用率为68.13%。

图19:山东2005-2016熟料产量和同比增长

数据来源:中国水泥网,中国水泥研究院

2.4 水泥价格阶梯型向上突破

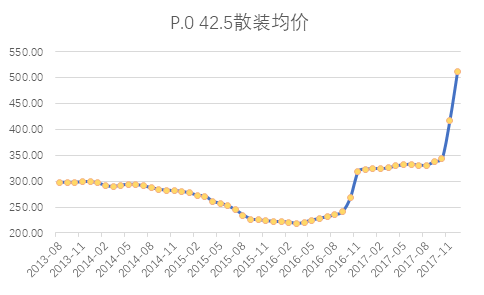

山东近5年的P.O 42.5等级散装水泥价格呈现出一个先平稳下滑后阶段性突破的行情。2013年到2015年8月这个阶段山东省的水泥价格行情一路下滑,但是幅度较缓和,整整两年吨价格才缓缓下跌了70元,此后进入长达一年的缓慢上升。到2016年8月,根据中国水泥网行情数据显示山东省的P.O 42.5等级散装水泥价格是234元每吨,较一年前上涨了20元每吨。此后的9月,10月和11月,价格开始出现连续直线爬升,到2016年11月底山东省P.O 42.5等级散装水泥价格已经上涨到了330元每吨,短短的3个月上涨了近100元。然而也正是这个价格,再次维持了长达一年左右,到2017年11月,山东省水泥价格再次直线上升,到2017年12月20日,价格已经上涨到了512元每吨,2个月价格上涨近200元。

山东最新这一轮的价格上涨很大程度是因为山东推行的强有力的水泥错峰措施,根据山东省发布的《2017年环境保护突出问题综合整治攻坚方案》,此轮错峰将从2017年11月15日开始一直到至2018年3月15日,全山东省所有水泥生产线,包括利用电石渣生产水泥的生产线,全部进行错峰生产。由于粉磨站也在这一轮错峰中一并被要求停止生产,造成市场上的恐慌性情绪,短短两个月将价格抬升了近200元。

除了错峰停产外,外来水泥的减少也是山东本地水泥价格可以保持高价的重要原因。以往,河北南部,河南东北部的熟料因为低价可以通过陆路运输进入山东市场,辽宁一直以来也是熟料的价格洼地,导致辽宁的熟料可以通过海运运输到山东半岛,但是今年以来河北,河南和辽宁的熟料价格都出现了大幅度的上涨,再运输到山东已无优势,这也使得山东的水泥价格可以成功的冲上500元大关。

图20:山东2013-2017年P.O 42.5散装水泥价格(元/吨)

数据来源:中国水泥网,中国水泥研究院

版权所有 © 2019青岛欧普机械设备有限公司. ALL RIGHTS RESERVED 鲁ICP备19054982号-1